Volgens klassieke waarderingsmaatstaven, zoals de koers-winstverhouding, zijn aandelen historisch gezien behoorlijk duur.

De lage rente maakt aandelen echter relatief aantrekkelijk vergeleken met vastrentende waarden zoals obligaties.

Dit betekent ook dat beleggers een omslag in het renteklimaat goed in de gaten moeten houden, aldus financieel specialist Hessel van der Hoeven.

ANALYSE – De koers-winstverhouding (K/W, of P/E in het Engels) wordt door ervaren beleggers vaak gehanteerd als maatstaf om te kunnen duiden of aandelen goedkoop of duur zijn. Deze indicator geeft aan hoeveel keer de winst van een bedrijf op de beurs wordt betaald door beleggers.

Uit een onderzoek van Bank of America Merrill Lynch blijkt dat ongeveer 80 procent van de beleggers gebruik maakt van de K/W ratio. Deze beursmaatstaf staat daarnaast al ruim 14 jaar bovenaan de lijst van meest gebruikte indicatoren.

Maar hoe bruikbaar is de koers-winstverhouding nog in een tijd van social media, beleggende tieners, stimulus checks van de Amerikaanse overheid en extreem lage rentes?

Nobelprijswinnaar Robert Shiller, de uitvinder van de CAPE ratio (cyclically adjusted P/E ratio) en een vooraanstaand econoom, schreef eind vorig jaar in een blog voor Project Syndicate dat de lage rente in toenemende mate een belangrijk element vormt in de waardering van aandelen.

De reden hiervoor is dat rente en de K/W ratio een negatieve correlatie hebben: ze bewegen in tegengestelde richting. Als de rente op obligaties laag is, zijn beleggers eerder geneigd om hun geld in aandelen te steken en daar een hogere prijs voor te betalen.

Lage rente rechtvaardigt hogere waardering aandelen

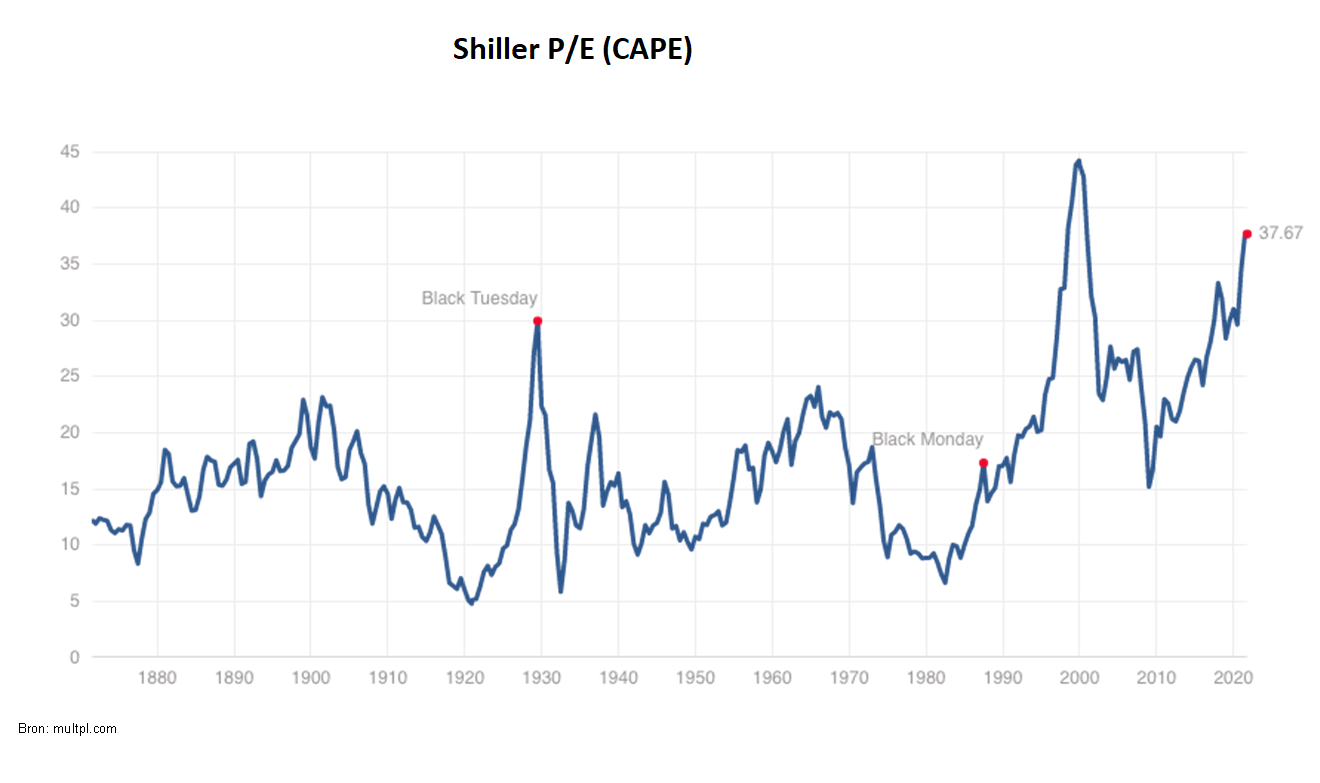

Als we kijken naar de CAPE-ratio door de jaren heen, dan betalen beleggers voor Amerikaanse aandelen gemiddeld 16 tot 18 keer de winst. Op basis van deze informatie roepen veel experts dat de aandelenmarkt op dit moment extreem duur is met een CAPE ratio van bijna 38 en dat op korte termijn een flinke beurscorrectie mag worden verwacht.

In 1929, vlak voordat de beurs crashte op Black Tuesday, lag de CAPE ratio op ongeveer 30. De rente op een 10-jarige Amerikaanse staatslening was toen ongeveer 3,3 procent. Op de vooravond van de financiële crisis in 2000 stond de CAPE-ratio bijna op 45. Toen schommelde de 10-jaars rente nog tussen de 5 en 6 procent.

Ter vergelijking: nu is diezelfde rente slechts 1,6 procent, hetgeen volgens Shiller hogere aandelenprijzen rechtvaardigt.

Wellicht zijn aandelen op basis van de huidige waardering met een CAPE-ratio van bijna 38 dus niet zo extreem duur als men doet vermoeden, maar zijn aandelen op dit moment redelijk fair geprijsd.

Tegelijkertijd zijn er ook andere factoren die de betrouwbaarheid van traditionele beursmaatstaven ondermijnen. Zo hebben we het afgelopen jaar een enorme toevlucht van geld gezien richting de aandelenbeurzen, mede gevoed door de stimulus checks die Amerikanen kregen, als steun tijdens de coronacrisis.

Het ligt voor de hand dat een aanzienlijk deel van de bevolking dit geld (deels) heeft gebruikt om aandelen te kopen. Daar komt bij dat tegenwoordig iedereen gratis in aandelen kan beleggen, dankzij apps als Robinhood, waardoor de drempel om te beleggen de afgelopen jaren enorm is verlaagd.

Vaak zijn het onervaren jongeren die hun kansen op de beurs wagen, zeer waarschijnlijk zonder oog te hebben voor beursmaatstaven zoals de K/W ratio. Zo kwamen de stimulus checks vaak terecht in bekende aandelen als Apple, Amazon, Facebook en Google, waardoor hun marktkapitalisatie enorm toenam en deze bedrijven nu samen een onevenredig grote invloed hebben op de beweging van bijvoorbeeld de gehele S&P 500-index.

Het is dan ook wijsheid om je niet blind te staren op beursmaatstaven als de K/W-ratio in een klimaat waarin de rente op een historisch laag niveau staat en onervaren, particuliere beleggers volgens Bloomberg inmiddels goed zijn voor 23% van de totale Amerikaanse aandelenhandel.

Aandelen lijken momenteel nog steeds relatief aantrekkelijk, zeker als je het te verwachten rendement afzet tegen de rente op obligaties. Het verdient echter de aanbeveling om de Federal Reserve goed in de gaten te houden de komende twee jaar: als de rente in de loop van 2022 of 2023 omhoog gaat, draait wellicht ook de logica om en worden aandelen een stuk minder aantrekkelijk.

Financieel specialist Hessel van der Hoeven werkt als bestuursadviseur bij het ministerie van Financiën en verdiept zich al ruim tien jaar in alles wat met beleggen, de economie en de huizenmarkt te maken heeft. Artikelen zijn op persoonlijke titel geschreven en reflecteren niet het beleid of de zienswijze van het ministerie van Financiën.